以前、「新NISA陰謀論が否定できない」って記事を書いたときに考えた「無能保険」としてインデックス積み立て投資をしておくという作戦、かなりの人にとって有効に働くんじゃないかと思って、いろいろ試算してみました。

私も若いころからNISAがあれば、もっと余裕をもって無能無職をやってられただろうなーと思ってます。

「無能保険」とは? 必要な理由

私の提唱する「無能保険」とは、自己投資が失敗したときの保険をかけておきましょう、というものです。

この場合の自己投資の失敗とは、単に才能が開花しなかった場合以外にも、開花した才能がお金に結び付くようなものではなかった場合もさします。

新NISAでも、特定口座でも、とにかく若いうちから少額でも積み立て投資をしておくことが後の人生にどれだけの保障になるか、大きく2つ理由を上げます。

①自分の無能がわかるのはけっこう先

若い頃の最高の投資は自己投資です。

誰しも若い頃は可能性に満ち溢れています。いろいろな可能性を試して自分の才能を見つけるのが自己投資なのでしょう。

無能とは、その自己投資の結果、なにも才能が見つけられなかった、お金に直結しない才能しか見つけられなかったという場合なので、自己投資を長年続けた後に発覚するものです。

だいたいの人は、自分の才能を見つけて有能として生きていくのでしょう(会社員が続けられるのも才能だと思う)が、無能な人はその普通の生き方すらできない。それに気づく、というか諦めて認めるのは40代とかになってからだと思います。

40代になってから「やばい私、無能だった。なんとかしなきゃ」と焦るより、「将来無能かもしれないから備えておこう」と若いころから対策しておくほうが良いに決まっています。

②自分が有能だった時の保険にもなる

自己投資の結果、見事才能を発露したとします。おめでとうございます。

しかし、会社員のままではその才能の利益は会社に吸い取られるばかりです。真に才能を自分のものとして発揮するには独立、起業しなければいけません。今の日本では、先立つものがなく泣く泣く才能を埋もれさせている人がなんと多いことか。

そんな時、「無能保険」として積み立てていた資金があれば、起業するなら企業資金に、転職するならば一時的な生活費に使うことが出来ます。

自分の「有能」を発揮できる環境を整えるために、有能だった時の備えに「無能保険」をお勧めします。

口座は絶対ネット証券がよい

証券口座は、大きく「対面口座」と「ネット口座」に分かれます。対面口座は担当の人が付いてくれておすすめとかしてくれますが、だいたい罠だし手数料高いので絶対やめましょう。口座開設の手順とかめんどくさいし。

ネット証券は手軽だし、手数料少ないし、開設もネットで完結できるので圧倒的に便利。

年数パーセントしか増えない投資というゲームで手数料を数パーセントとられるのは致命的すぎるので絶対に対面口座は避けましょう。

必要なのはスマホとマイナンバーカードくらいです。下のバナーから口座開設してください。

具体的な例

具体的に年代別、「無能保険」の活用を計算してみました。

一般的なインデックス投資のリターン4%~7%と言われていますが、一応保守的に4%で計算していきます。計算は「積み立てシミュレーション」などで検索すると色々なページで試算できるので、自分に合った計算をしてみましょう。

20代~40代

何度も言いますが、若いうちの最高の投資は「自己投資」です。まずは自分こそを最高の資本としましょう。読書とか趣味とか人間関係とかに使うお金はあまり惜しまない方がいいと思います。

しかし、生活防衛資金と将来の備えはその前に準備すべきと思います。給料から貯金と投資をして、余ったお金を自己投資に使うのが良いと思います。

ということで、毎月1万円を積み立て投資していくとします。このくらいなら自己投資の効率をそこまで著しく妨害はしない額だと思います。

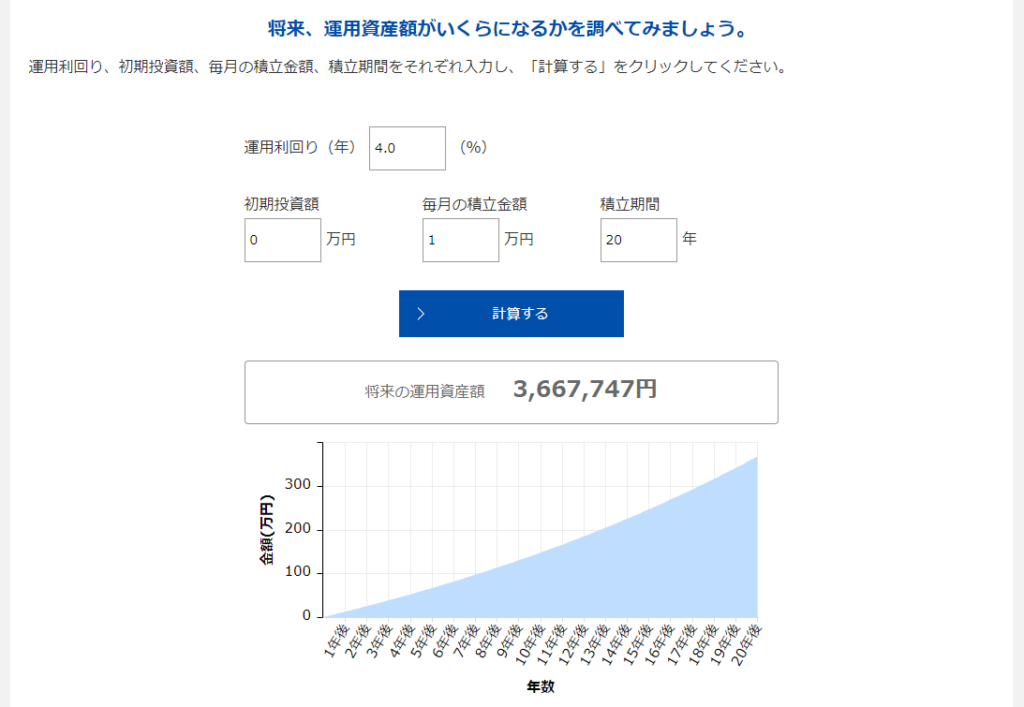

20歳から40歳までの20年間、自己投資で有能を目指しながら、並行して毎月1万円の無能保険をしたとします。すると40歳時点で無能保険は366万円になっています。

引用:アセットマネジメントOne 資産運用かんたんシミュレーション

40代、無能だった場合

40歳になって、自分が無能だということに気づいてしまったとします。大金持ちになる夢は断たれたと言っていいでしょう。しかし、老後を乗り切るならばまだ何とかなります。

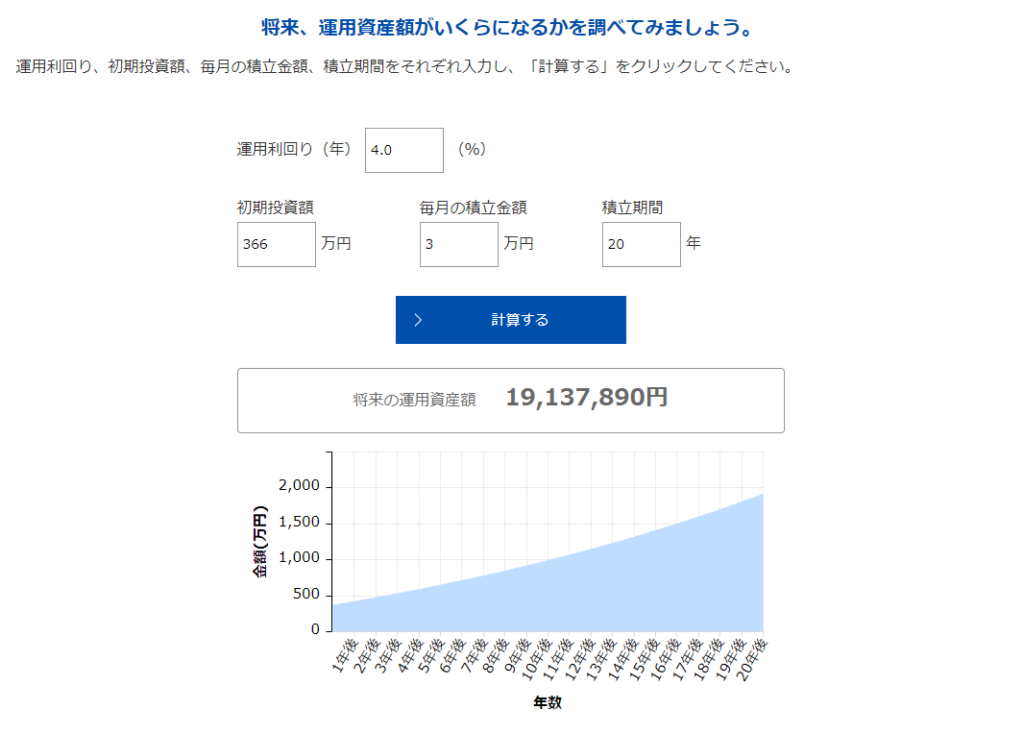

ここから頑張って毎月の積み立てを3万円に増やします。自己投資をやめて、その分の資金を投資に回すのです。40歳から60歳まで20年間、積立額を3万円に増やしたらどうなるでしょう?

引用:アセットマネジメントOne 資産運用かんたんシミュレーション

なんと60歳時点で資産は2000万円近くになっています。これならなんとか老後を乗り越えられそうではありませんか?

ちなみに、特定口座で運用した場合ここから税金が約20%取られます。新NISAでの運用ならば、税金を取られませんので、これから運用するなら新NISAで積み立てましょう。

40代、有能だった場合

さて、40才の時点で自分にお金になる才能があったとします。

日本政策金融公庫 総合研究所の「2023年度新規開業実態調査」によれば、開業時の年齢40才代は37.8%と一番多い。(次いで30才代30.1%)平均年齢は43.7才。自分のビジネスを持つには平均的なお年頃です。

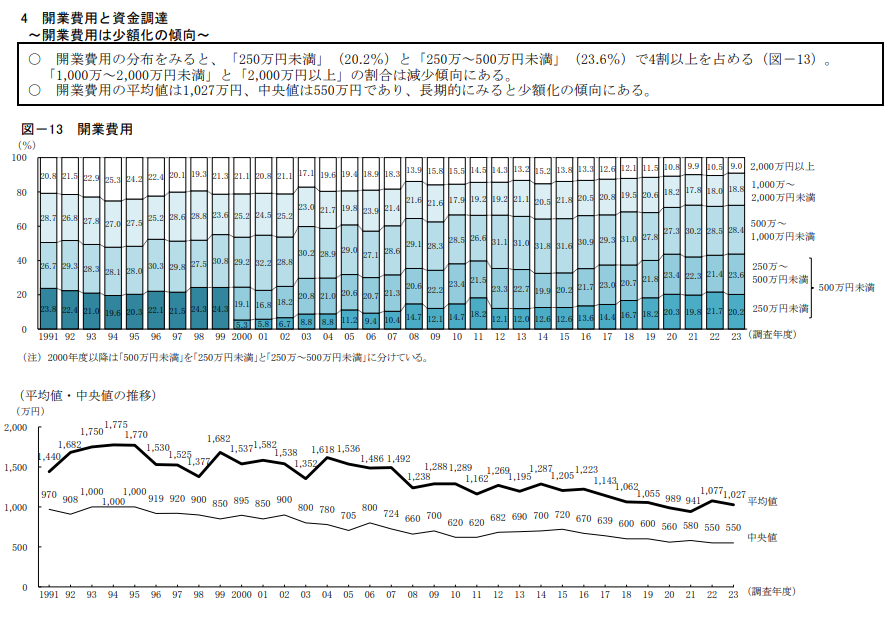

しかし、先立つものが必要になります。開業費用は年々下がってはいますが、平均額は1000万円前後。さすがに躊躇してしまう金額ですね。

でも大丈夫です。平均額は大きな企業がつりあげているので、ここでは中央値を見てみましょう。

引用:日本政策金融公庫 総合研究所 「2023年度新規開業実態調査」

2023年の平均値は1027万円ですが中央値は550万円。しかも250万円未満は20.2% 250~500万円は23.6%と合わせればほぼ半分です。

金融機関からの借り入れと合わせれば、無能保険として積み立てていた366万円がかなり効いてくることでしょう。(平均だと自己資金280万円 金融機関からの借り入れ768万円)

開業に苦労したことのアンケートでは59.6%が資金調達だったそうです。この一番の苦労をかなり軽減できるという意味で、無能保険をすることは有能であった時の保険にも成り得るということですね。

使わなければ、次の世代に

「収入>支出」の方程式を死ぬまで続けられる人にとっては、この無能保険は使わないで終わることでしょう。私のように極端に無能で無職無収入に落ち込んでしまう人はそうは居ません。

必要にならなかった、または一部しか使わなかった。という場合には次の世代、子供に託せばよいのが資産形成の素敵なところです。

もしも自分がこの無能保険として積み立てていた2000万円を子供に譲れたとすれば、子供は将来の老後不安を考えず自分の才能を試せる。自己投資を最大化できるというわけです。

これこそ、無能保険の隠された一面、「子供が有能だった時の保険」としての機能です。

将来がわからないからこそ

未来は誰にも読めません。自分が有能か無能か。国の政策。世界情勢。相場の流れ。わからんものばかりですが、ならばこそ「備えあれば憂い少なし」です。

新NISAは積み立て設定さえ最初にしてしまえば、20年後にはほっといてもお金が増えている算段の大きい資産形成です。(もちろん絶対ではないですが)

もしダメになっても月1万の被害だ。と割り切って初めて見るのはいかがでしょう?もちろんもっと少額でもだいじょうぶです。シミュレーターでいろいろ計算して、自分に合った投資額を決めるのも楽しいものです。

コメント